最終更新 2020.5.2

ようこそ(^^)/

人生を豊かに安心して生き抜くためには、健康と最低でも2,000万円は必要説に全面的に賛同する当サイトの管理人ぱんぱんぱぱです。

さて、みなさんは金融資産をどのくらいお持ちですか?

金融資産とは、不動産以外の資産である現金、保険、有価証券、債券などの合計額のことをいいます。

金融資産は、転ばぬ先の杖です。

老後の唯一無二の生きるためのよりどころです。

いくら国が、老後に2,000万円は必要ないと報告書を削除しても、誰も信用はしていません。

報告書は金融庁の金融審議会が今月三日に公表。

平均的な無職の高齢夫婦世帯で月五万円の赤字が見込まれ、三十年間で二千万円が不足するとした。

自公政権は二〇〇四年の年金制度改革で、制度が「百年安心」との看板を掲げてきた。

だが老後には公的年金以外に多額の自己資金が必要なことが明確に示されたことで、不安が広がっている。

東京新聞:「老後2000万円」報告書 野党追及 年金目減り記述削除:政治(TOKYO Web)

金融広報中央委員会「知るぽると」(日本銀行の広報部に近い位置付けです。)では、毎年度「家計の金融行動に関する世論調査」を発表し、金融リテラシーの普及啓発を推し進めています。

2019年版驚きのリポートを管理人視点で見てみます。

- 1 2人以上世帯の金融資産平均保有額は、驚きの1,537万円!

- 2 金融資産の42.7%は預貯金

- 3 株式投資と投資信託を実際に金融資産にしている人は、少数派!

- 4 株式投資は、ハイリスクハイリターン

- 5 投資信託は、ハイリスクローリターンという意外な結果

- 6 投資信託商品は、買ってはいけない金融商品なのか?

- 7 それでも俺は株式投資がおもしろい

- 8 まとめ

- 付記(2020.5.2)

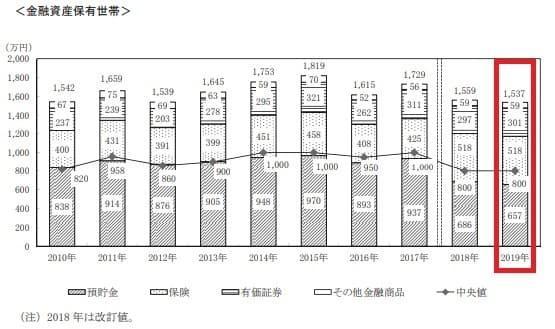

1 2人以上世帯の金融資産平均保有額は、驚きの1,537万円!

毎年度少しずつ目減りはしていますが、それでも我が国の国民性は、金融資産をしっかりと形成しています。

国が2,000万円なんて不要といおうが言うまいが、貯めている人は貯めています。

なお、金融資産を1円も持っていない人は、1.9%もいます!

若い世代は、時間という武器があります。

少しからでも貯めて、少なくとも現役時代に平均金融資産までは追いつきたいものです。

管理人も結婚時は30万円しか持っていませんでした。

なおかつ、奨学金の負債が400万円もありました。

それでも、注文住宅を2軒建て、最大6,500万円のローンも完済できました。

やればできます!

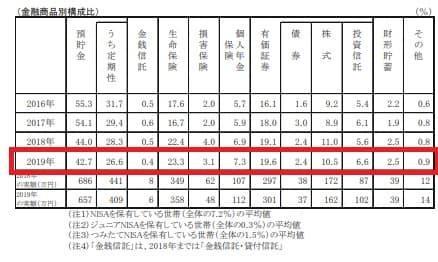

2 金融資産の42.7%は預貯金

1,537万円の内訳です。

預貯金はさすがに減ってきている傾向にあります。

マイナス金利政策が取り入れられたのは、2016年2月からです。

いつになったら止めてくれるのでしょう。

(´-`).。oO

現在、都市銀行やゆうちょ銀行の定期預金の金利は、絶望の0.01%です。

さらに、なけなしの利息に20.315%もの税金(所得税15.315%と住民税5%)がかかります。

100万円を預金しても、79円しか利息がつきません。

それでも、安全第一を好む我が国の国民性は、金融資産の42.7%を預貯金で運用しています。

マイナス金利を止めれば、株式市場では暴落必至です。

マイナス金利政策を止めるための出口戦略は、非常にやっかいです。

暴落リスクが、株式投資や投資信託につきまといます。

そのため、元本が保証されない株式投資や投資信託は世間が騒ぐほど誰もがやっているものではありません。

新型コロナウィルス感染症の発生など、いきなり始まるリスクは、暴落の幅を広げます。

(´Д`)(´Д`)(´Д`) シヌ・・・。

3 株式投資と投資信託を実際に金融資産にしている人は、少数派!

ちまたのマネー関係雑誌や経済紙では、資産を殖やすために株式投資や投資信託を盛んに推奨しています。

しかし、意外なことに株式投資や投資信託に手を染める人は極めて少数派です。

株式投資 10.5%

投資信託 6.6%

株式投資を実際にやっている人は、わずか約10人に1人です。

投資信託に至ってはわずか約15人に1人です。

圧倒的マイノリティ(少数派)です。

俺の趣味は、株式投資だとカミングアウトでもしたら最後です。

人間としては見られない銭ゲバ扱いです。

(´-`).。oO

それでも、金融資産を劇的に殖やすには、マネー雑誌が言うように株式投資や投資信託しかありません。

さらに言えば、米国株にまでチャレンジすればもっと運用がいいはずですが、管理人はそこまで手を広げることはできません。

4 株式投資は、ハイリスクハイリターン

株式投資は、短期的に見れば極めて投機性の高い金融資産です。

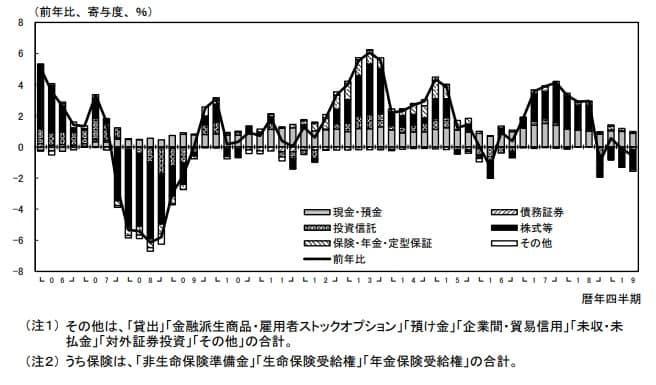

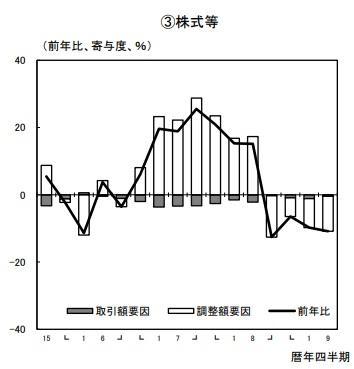

下の図は、日本銀行が四半期ごとにリポートして公表している資金循環統計からの引用です。

家計の金融資産の増減をグラフ化したものです。

少し見にくいですが、ボーダーラインより上部が運用益プラスです。

当然ですが、常にプラスは預貯金です。

元本が保証されているからです。

家計金融資産のすさまじい騰落の激しさを見てください。

ほとんどが株式投資の運用で左右されています。

10年前のリーマンショックの際は、6四半期連続マイナスです。

しかし、アベノミクスが始まった頃は、14四半期連続プラスです。

2017年と2018年も好調でしたが、2019年に入って4四半期連続マイナスです。

株式投資で個人が生き残るのは、本当にきびしいです。

(´Д`)

日本銀行 資金循環統計 2019年第3四半期の資金循環(速報)

5 投資信託は、ハイリスクローリターンという意外な結果

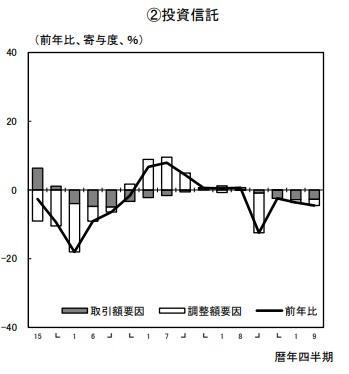

投資信託は、ファンドマネージャーなど資産運用のプロ中が運用する金融商品なので、株式投資より安全だと思いがちです。

しかし、現実はまったく違います。

意外にも投資信託全体の前年運用比は、非常に成績が悪いです。

日本銀行 資金循環統計 2019年第3四半期の資金循環(速報)

反対に株式投資は、前年比プラス寄与度、マイナス寄与度のメリハリが激しいです。

まさにハイリスクハイリターンの典型的な金融商品です。

株式投資はリスクはありますが、夢はもっとあります!

日本銀行 資金循環統計 2019年第3四半期の資金循環(速報)

こうした結果から見ても、投資信託はハイリスクローリターンというあまり成績の良い金融商品ではありません。

6 投資信託商品は、買ってはいけない金融商品なのか?

投資の神様ウォーレン・バフェット氏は、「投資信託は買ってはいけない」と主張しています。

バフェットは、投資信託・ファンドは投資家が資産を増やすために存在するのではなく、ファンド・マネージャーや運営会社などが運用成績にかかわらず、手数料などで自分の懐に札束を詰め込むために存在するのだとばっさり切り捨てている。

投資の神様バフェットが「投信を買ってはいけない」と忠告する理由(大原 浩) | マネー現代 | 講談社(1/3)

ただし、インデックス投信だけは良いとしています。

過去の「バフェットからの手紙」では、遺産相続(2番目の奥様への遺言)にも触れているが、現金や米国債以外は、手数料の安いS&P500連動のインデックス・ファンドで運用するよう指示されている。

インデックス・ファンドは、各市場の平均株価や債券指標など、主要指標の構成と同じ資産構成で運用し、指標と連動した運用成績を目指すもの。

投資の神様バフェットが「投信を買ってはいけない」と忠告する理由(大原 浩) | マネー現代 | 講談社(2/3)

我が国の投資信託商品は6,000本以上あります。

(国内アクティブ投信は約5,500本)

中にはインデックス投信をはるかに上回る運用成績を上げているアクティブ投信もあります。

しかし、結果的にも見て、運用もしないインデックス投信の方が成績が良い傾向にあるのは皮肉な話です。

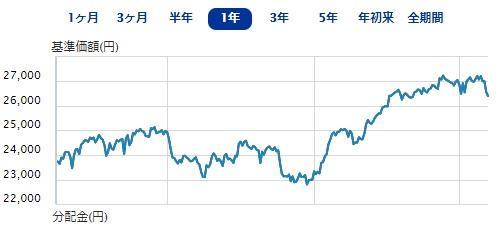

モーニングスターは1月29日、「第21回モーニングスター アワード ファンド オブ ザ イヤー 2019」の受賞ファンド41本(うち、最優秀ファンド賞8本)を発表した。

最優秀ファンド賞:「情報エレクトロニクスファンド」(設定・運用:野村アセットマネジメント)。

1年間の運用成績は、なんと49%です。

ただし、信託報酬は年1.562%です。

(出典:ヤフーファイナンスHP)

片や最も資産が多いインデックスファンドである「三井住友DS-三井住友・DCつみたてNISA・日本株インデックスファンド」です。

1年間のリターンは、11.34%です。

信託報酬は、年0.176%と超安いです。

投資信託の4割が損失を抱えていることを考えれば、インデックス投信はリターンは多くはない(11%なら十分多いです。)が、損失を抱えにくい商品であると思います。

ちなみに、管理人は25種類の少数株を保有するポンコツ盆栽株主です。

2019年の我がポンコツ盆栽株の運用成績は、+17.985%となりました。

成績の良いアクティブ投信には到底及びもしませんが、「三井住友DS-三井住友・DCつみたてNISA・日本株インデックスファンド」には、なんとか勝てました。

それにしても、何もしないで上がってくるインデックス投信は脅威です。

7 それでも俺は株式投資がおもしろい

インデックス投信は、信託報酬も安いし、日経平均やTOPIXが右肩上がりであれば、連動して確実に騰がります。

しかし、株式投資のだいご味である企業を育てるという点が、インデックス投信ではほとんど見えません。

これが株式投資なら、その企業と共に育ちたいと思うようになるから不思議です。

SONY株を持っているなら、SONY商品を応援したくなるし、しゅんせつ工事で五洋建設のマークを見ると、がんばれと応援したくなります。

全容が見えないで、単に騰落率だけを見る投資信託よりも、企業を株式を買って応援し、共に成長するのが株式投資の面白さだと思います。

まあ、年間のほとんどがつらい日々です。

(´Д`)

8 まとめ

金融資産はあればあるだけあった方がいいに決まっています。

遺産争いで骨肉の争いを見たくないのであれば、全部使うか、寄付したっていいわけです。

個人的には金融資産は2,000万円でも足りず、5,000万円は必要だと思います。

なかなか難しい数字に見えますが、若い時から始めれば、時間という力が応援してくれます。

しかし、マイナス金利の時代、預貯金で殖やすことは不可能です。

であれば、株式投資か投資信託の2択しか選択はありません。

インデックス投信は魅力ですが、個人的にはおもしろくない。

投資にはストーリー性が欲しい。

そのためには、個別株式投資が最適解である。

そういった理由で、管理人的には株式投資に勝るものはないと思います。

くれぐれも株式投資は、自己責任により行われますようお願いします。

ブログと株式投資に愛と真の情報を

それでは

付記(2020.5.2)

当ブログを掲載したのは、2020年1月29日です。

その後、新型コロナウイルス感染症はパンデミックとなり、人類の生命の危機はもちろん、経済にも深甚な影響を及ぼしています。

「情報エレクトロニクスファンド」(設定・運用:野村アセットマネジメント)

18,635円から、15,912円へ急落しています。

-14.61%の急落です。

情報エレクトロニクスファンド【01311842】:詳細情報:投資信託 - Yahoo!ファイナンス

「三井住友DS-三井住友・DCつみたてNISA・日本株インデックスファンド」

26,519円から22,607円まで急落しています。

-14.75%もの急落です。

株式投資にしろ、投資信託にしろ、一寸先は闇であることを新型コロナウイルス感染症パンデミックはあらためて知らしめています。

生き残りましょう!