ようこそ(^-^)/

お金を通じて、人生を豊かに生きるヒントを考える当サイトの管理人ぱんぱんぱぱです。

さて、2018年2月に端を発したソフトバンクグループの通信部門企業ソフトバンクが、ついに2018年12月19日に新規株式公開を果たしました。

結果は売出価格1,500円に対し、1,292円でした。

IPOは、ほとんどの場合上がるとされていますが、ここまで下がるケースは、滅多にありません。

証券会社の公開前抽選も、倍率は1.1倍と不人気そのものでした。

その理由は、なんといっても同業のドコモやKDDIに比べ、割高だったことに尽きると思います。

加えて、前代未聞の通信障害やファーウェイ機器の交換、通信料値下げ圧力など今後通信業単独での利益を増やしていくことは、相当にきびしいと予想されているからと思います。

しかし、こうしたことはわかっていたはずなのに、たくさんの個人投資家は、郵政三株と同じことを繰り返しました。

理由は、安全確実?な高配当に期待したからだと思います。

ソフトバンク株を公開する上で、ソフトバンクグループは配当性向の85%を配当すると宣言しています。

連結配当性向は、純利益に対し85%程度を目安とし、安定的な配当の実施を目指す。配当性向水準は、競合他社のNTTドコモの49.6%、KDDIの38.2%より高い。

推測では50円です。

ただし、ヤフーファイナンス予想では37.5円となっています・・・。

1,500円で購入すれば、年に50円≒配当金利3%が約束されることに期待をしたわけです。

しかし、新規株式公開したその日は1,294円です。

1,000株購入した人は、50,000円の配当金欲しさに206,000円を損したことになります。

このように高配当だけに色気を出すと、大きな失敗を繰り返し、塩漬けとしてしまうケースは少なくありません。

管理人もこれでいくつか失敗し、こりごりしています。

高配当に潜む株式投資の罠について考えてみます。

株式投資は、くれぐれも自己責任により判断されますようお願いします。

(ToT)/

1 セリングクライマックスで高配当株続出

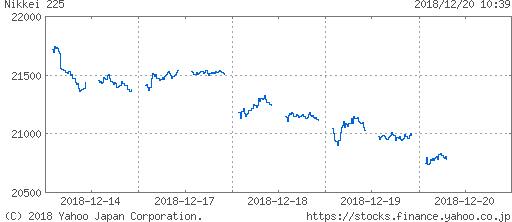

2018年12月20日も、日経平均、TOPIXともに絶賛暴落中です。

日経平均は21,000円を切り、20,350円前後まで下がってきています。

20,000円という心理的な節目を切りそうな勢いです。

まさにセリングクライマックス(投げ売り)といっていい状態です。

まさに暴落です。

管理人も心を震わせながら、ブログを綴っています・・・。

日経平均(12/14~12/20)

(出典:ヤフーファイナンスHP)

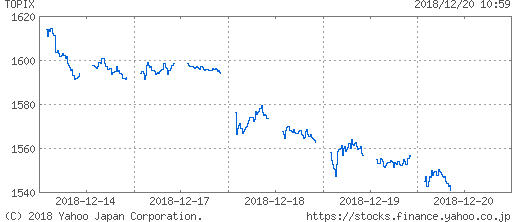

TOPIX(12/14~12/20)

(出典:ヤフーファイナンスHP)

株価暴落のおかげで、おかげで高配当の株がゴロゴロしています。

配当利回り=配当金/株価

なので、株価が下がる分、配当金が変わらなければ、配当利回りは上昇します。

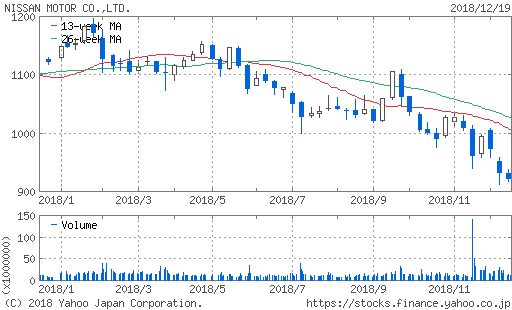

2 日産自動車(7201)

何かと話題の日産です。

日産が社運をけて開発した新型リーフも今ひとつ売れていないようです。

配当金はなんと57円です。

12/20現在、配当利回りは、腰を抜かす高配当で、年6.17%です。

こんなすごい高配当なら、誰もが飛びつくはずです・・・。

しかし、株価の推移を見てみます。

(出典:ヤフーファイナンスHP)

2018年1月29日に1,197円まで上がりました。

2018年12月20日に最安値911円をつけています。

(´Д`)

チャートを見ればわかるとおり、しばらく1,000円から1,100円を行ったり来たりしていました。

管理人は、実は今年3回ほど指値で注文してみました。

1月に1,100円、8月に1,030円、9月に1,030円です。

いずれも成立せず約定に至りませんでした。

結果的に大ラッキーでした。

('◇')ゞ

もし1月に1,100円で約定していれば、現在18万9千円の損失を抱えていました。

配当金57,000円欲しさに、18万9千円も損していたのではやっていられません。

株価が動かなくとも、最低4年間塩漬けにせざるを得ないところでした。

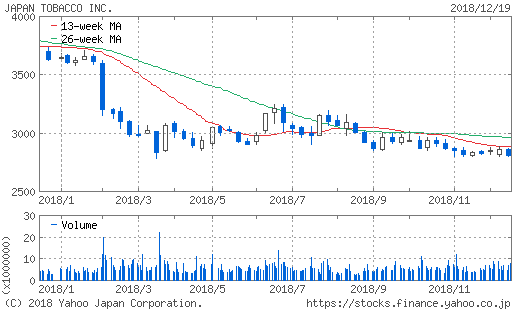

3 JT(2914)

旧日本たばこ産業です。

配当金は、なんと150円です。

配当利回りは5.36%と個人投資家には大人気です。

たばこ離れが懸念材料ですが、加熱式たばこが人気です。

また、10月に値上げもあって収益が回復するという思惑もあります。

1月まで3,600円だった株価は、2月に大きく暴落し3,000円前後で推移します。

100株投資であれば30万円で、配当金が年間1万5千円ももらえます。

一般NISAであれば120万円までなので、400株購入できます。

配当金が年間6万円ももらえるのは魅力です。

しかし、株価を見てみます。

(出典:ヤフーファイナンスHP)

しかし、加熱式たばこも副流煙の中に発がん性物質の指摘や、健康増進法施行による喫煙禁止施設の拡大など、喫煙に対する包囲網は年々きびしくなっています。

2018年12月20日に、今年最安値2781.5円をつけました。

3,000円で400株購入した人は、8万7,400円の損失を抱えていることになります。

6万円欲しさに8万7,400円の損失です。

もっとも底値であれば2年でチャラにはなります。(^^;

ただし、貴重なNISA枠が1年間塩漬けとなるのはもったいないです。

4 高配当株が下落する理由

高配当株が、下落する理由は一概に全部同じパターンではありません。(^^;

ただし、高配当株のほとんどが、業績の振るわない株式であったり、合併や係争などいわくつきの株式が圧倒的に多いです。

そもそも配当利回りが、年に5%、6%もあれば誰でも飛びつくはずです。

株式運用は、年利回り7%が成功ラインといわれ、苦労して投資しなくとも高配当株に投資しておけば、安全確実?だからです。

でも、現実には日産やJTの株式は、下がっています。

株価が下がるのは、その会社の業績が振るわないこと見越しているからです。

となれば減配リスクもあり、株価は下落するかもしれない。

こういった思惑があるため、高配当リスク株は下落する傾向があるわけです。

管理人も過去2回減配を喰らいました。

減配するほど業績が厳しいのかと判断されると株価は暴落します。

減配はひどいものです。(´Д`)

とても配当どころの騒ぎではなくなってしまいます。

また、株価が安くなりすぎると併合、減資で株価を見かけ上上げようとする会社もあります。

これも喰らったことがあり、悪夢です。

某くされ株が5株を1株に減資されたときは、怒りに打ち震えました。

今でもお荷物状態です。

5 高配当を狙うなら、未来の高配当株が理想

しかし、株式投資している者にとって、高配当は魅力です。

配当が年収くらいになれば、それこそ完全なる不労所得で、働かなくても良くなります。

しかし、東証全市場の平均配当利回りは、約2%です。

年間500万円の配当を得るには、2億5千万円の株式投資を行う必要があり、よほどの資金と才能と判断力と運がなければ現実的には不可能です。

ですが、業績が右肩上がりで、配当性向の高い株式に投資することで、可能性は高まります。

株式投資の神様ウォーレンバフェット氏の優良株式の長期投資法です。

バフェット氏は、コカ・コーラ社の株式だけは絶対に売らないと宣言しています。

配当利回りが、投資した当時の株価の20%になっているからです。

いわゆるバフェット株というものです。

へたくそ盆栽株主の株バカである管理人も2つほどバフェット株を持っています。

買った当時は配当20円だったのが、今や配当106円と5.3倍になってくれています。

配当利回りは、購入当時の株価換算で、年7.39%です。

毎年確実に配当金を上げてくれるので、来期も楽しみです。

株価も買った当時の4倍以上となり、管理人の盆栽株の旗艦船です。

こうした隠れた高配当株式を行う会社の株式を狙うのが、本当の意味での高配当株式投資だと思います。

6 まとめ

いかがでしたか?

株式投資を始めると、無配当よりも高配当してくれる株式を狙いたくなるものです。

命の次に大切なお金を預けるので、できるだけローリスクハイリターンを狙うのが信条であり、よく理解できます。

しかし、株式市場は魑魅魍魎の世界です。

年に5%、6%もの高配当の株式が、そのまま放置されているわけがないと疑ってかかることがとても大切だと思います。

そこでの調査は、リスクと将来性です。

目先の利益だけを狙いに行くと、結局はあぶはち取らずとなってしまう可能性は高いです。

まあ、管理人も何回も失敗しています。(^^;

今年でさえ、3回も日産の株式購入にチャレンジしたくらいです。

株式投資はくれぐれも自己責任により行われますようお願いします。

ブログに愛と真の情報を

それでは