最終更新 2021.11.28 5.28

当記事は、2020年9月8日時点の記事です。現在とはずいぶん変わっていますが、アーカイブ記事としてお楽しみください。

ようこそ(^^)/

人生を豊かに生きるためには、健康とお金がとても大切と考える当サイトの管理人ぱんぱんぱぱです。

さて、みなさんは「ダウの犬」、「日経のセレブ犬」という言葉を聞いたことがありますか?

数ある株式投資法の中でも、優れた投資法のひとつと高く評価されています。

毎日の経済ニュースには、株式市場の指標として最もよく採用されているNYダウ平均という指標があります。

NYダウ平均とは、わずか30種類の株式を複雑な計算で導き出した数値です。

これが世界経済を動かしているわけです。

そこに着目したのが、「ダウの犬」投資戦略です。

方法はとても簡単です。

1 NYダウ30種平均から配当利回りの高い10銘柄へ投資する

2 1年後に売却して、新たに配当利回りの高い10銘柄に投資する

3 1と2を繰り返す。

この方法が行う投資効果は、20年間で驚異の年率9%だそうです。

ファンドマネージャーの運用目標は、年7%です。

それでも達成できない投資信託は、山ほどあります。

ダウの犬投資戦略が、いかに優れているか結果が示しています。

これに着目した投資法が、日本版「ダウの犬」戦略です。

別名「東証のセレブ犬」ともいいます。

市中銀行の定期預金の金利が0.002%の時代です。

「ダウの犬」や「東証のセレブ犬」投資戦略は大いに参考になると思います。

なお、株式投資は自己責任です。投資に当たっては、くれぐれもご自身で慎重に判断されますようお願いします。

- 1 なぜ「ダウの犬」というの?

- 2 東証のセレブ犬とは

- 3 失意のどん底で出会った高配当連続増益株と東証のセレブ犬投資戦略

- 4 管理人が選んだ東証のセレブ犬株式は?

- 5 管理人が東証のセレブ株の中から三菱系の株式を選んだ理由

- 6 配当貴族となってやる!

- 7 まとめ

1 なぜ「ダウの犬」というの?

ダウの犬とは、ダウの負け犬とも呼ばれることもあります。

毎年高配当を行う企業なら、本来はもっと高く評価されて、株価が高くなるはずです。

しかし、ダウの犬銘柄は、高配当でありながら低位株が多く、不人気です。

株価が低く抑えられていて不人気であることから、ダウ全体では負け犬の銘柄です。

しかし、そういった銘柄に投資するだけで、年平均9%という驚異の成績を残していることから、ダウの負け犬からいつしかダウの犬と呼ぶようになったそうです。

仮に100万円を年9%で20年間運用したとします。

20年後の成績は・・・

5,604,411円!

驚異の5.6倍となります!

元金を2,000万円に増やせば、20年後に億り人となることも十分に可能です!

2 東証のセレブ犬とは

同じような意味で、高配当を維持しているにもかかわらず、株価が低迷している日本株は少なくありません。

こういった不人気高配当増配株に長期投資する方法を「東証のセレブ犬」投資戦略というわけです。

管理人はこの「東証のセレブ犬」という言葉に強く心を動かされました。

管理人は、現在31種類の少数株式を保有する底辺中の底辺株式愛好家もどきです。

とはいいながら、これまで適当に選んできたわけでは決してありません。

バリュー株とグロース株を適度に振り分けて保有してきました。

しかし、株価はさまざまな要因に敏感に反応します。

バブル崩壊、リーマンショック、東日本大震災、アベノミクスそして新型コロナウイルス感染症と想定をはるかに超えた事件事故や災厄が続き、株価はその都度翻弄され続けています。

特に新型コロナウイルス感染症がパンデミックを起こした2020年2月上旬から3月下旬までは、世界恐慌が起きるかもしれないほど、世界中が恐怖でパニックになってしまいました。

管理人の場合は、アベノミクスのおかげでようやくリーマンショックと東日本大震災の損失を取り返すことができました。

その後も、順調すぎるほど増えていた含み資産が、コロナ禍の1か月の間に7割も吹っ飛んでしまいました。

恐怖が恐怖を呼び、一部だけでも現金化しようと3月19日に約定しました。

ほっとしたのもつかの間、売却した株式は、猛烈に上昇してしまい、売却した株は最大530万円も騰がってしまいました。

泣きました。

世界恐慌が目の前に近づいていたと思ったんだよ・・・。

3 失意のどん底で出会った高配当連続増益株と東証のセレブ犬投資戦略

幸いにして売却しなかった残りの株式も、爆騰してくれ、現在は2020年1月につけた今年最高値を上回る成績となってくれています。

しかし、ウイズコロナの時代に、これまで通りの投資法でいいのか、強く疑問を抱くようになりました。

そこで売却した資金で、東証のセレブ犬投資を始めることにしました。

スクリーニングで使ったのは、次のサイトです。

会社四季報とにらめっこしなくとも、ネット上でランキングがすぐに見つけ出せます。

とても便利な時代となりました!

4 管理人が選んだ東証のセレブ犬株式は?

管理人が選んだ東証のセレブ犬株式です。

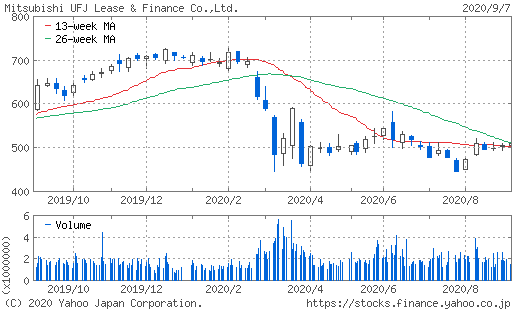

1 三菱UFJリース(8593)

三菱UFJリースを選んだ理由は、2019年まで21年連続増配を行い、かつ高配当で、低位株だからです。

21年連続増配は、花王の31年連続に続き、国内第2位です!

2019年配当は驚異の25円です。

2020年配当は未定としていますが、決算報告では、22年連続増配に向けてやる気満々です。

上記のとおり、2021年3月期の連結業績を予想することが困難なため、2021年3月期の1株当たり年間配当金の予想は未定としております。

当社はこれまでも、自己資本充実とのバランスを図りつつ、株主還元は配当によって行うことを基本とし、21期連続増配を実現してまいりました。

新型コロナウイルスの影響が当社業績におよぼす影響を見ながら、これまでの増配の実績も尊重した上で検討いたします。

なお、検討の結果として配当性向が中期経営計画で示した配当性向30%台を超えることもあり得ます。

(出展:2020年8月7日 2021年3月期 第1四半期決算短信〔日本基準〕(連結))

三菱UFJリース(株)【8593】:リアルタイム株価チャート - Yahoo!ファイナンス

リース業は、新型コロナ禍によるリース費用の貸倒関連費用の増加が懸念され、株価は低迷です。

そこは日経のセレブ犬です。

不人気は当たり前です。

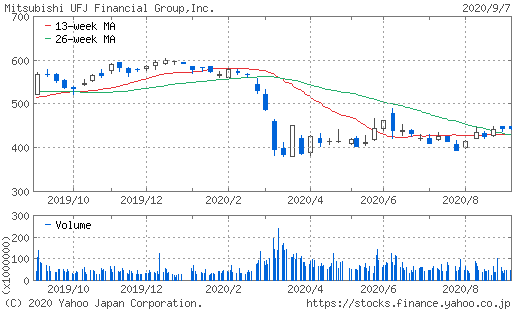

2 三菱UFJフィナンシャル・グループ(8306)

国内No.1、世界でも第4位の資金量を保有する三菱UFJ銀行を傘下に持つ国内最大最強の金融グループです。

早々と2020年配当25円を宣言しているまさにダウの犬、東証のセレブ犬です。

超不人気ですが、配当は5%~6%の間を行き来しています。

(株)三菱UFJフィナンシャル・グループ【8306】:リアルタイム株価チャート - Yahoo!ファイナンス

どちらの株式も聞きしに勝る不人気株です。

三菱UFJリースは、コロナ禍前は700円台だったのが、現在でも500円前後です。

三菱UFJフィナンシャル・グループは、コロナ禍前は550円前後だったのが、現在は440円前後です。

ヤフーファイナンス掲示板でもボロクソの言われ方です。

大方、罵詈雑言を書いているのは、コロナ禍前に購入していた高値つかみの個人だと思います。

購入してから3割、4割も下がってしまっているのでは、八つ当たりをしたくなる気持ちはわかります。

ですが、それが市場原理です。

怒りをぶつける暇があったら、次の手立てを考えたほうがよほどましだと思います。

自己責任です!

( `ー´)ノ

5 管理人が東証のセレブ株の中から三菱系の株式を選んだ理由

東証のセレブ株から配当だけで選ぶなら、JT(日本たばこ産業)一択です。

配当利回りは、2020年9月7日終値で、7.86%です。

しかし、どうしても減配リスクが払しょくできず、管理人は選べません。

JT【2914】:リアルタイム株価チャート - Yahoo!ファイナンス

この坂道を転がり落ちるナンピン地獄のチャートを見るととても買う勇気は湧きません。

三菱UFJリースを選んだ理由は、連続増配21年という実績と継続していきたいという決算報告での社長の発言です。

リースの場合、確かに飛行機分野はダメージを受けますが、様々なリース先は超大企業ばかりで、貸し倒れはほぼないと推察できます。

配当は未定ですが、管理人は2019年実績25円を1円から2円上回るとみています。

そして、これからも連続増配を続けていくものと判断しました。

また、連続増配株の中でも高配当で、割安なのは、三菱UFJリースがピカイチです。

三菱UFJフィナンシャル・グループを選んだのは、早々と2020年は配当25円を宣言し、将来的に増配を進めると決算報告会で決意表明しているからです。

このコロナ禍でも5,000億円の予想経常利益は、減配リスクをものともしません。

同じような狙いで、世界一の投資家ウォーレン・バフェット氏も日本の商社株を6%も買い集めていました!

資産家ウォーレン・バフェット氏による日本の商社株への60億ドル(約6350億円)規模の投資は、外国人投資家をバリュー株の比率が高い日本の株式市場に呼び戻すきっかけとなる可能性がある。一部のストラテジストらはこう指摘する。

米投資・保険会社バークシャー・ハサウェイは、伊藤忠商事、三菱商事、三井物産、住友商事、丸紅の5大商社株をそれぞれ取得。これはバークシャーが新型コロナウイルスのパンデミック(世界的大流行)の先に目を向け、世界の成長に賭けている可能性が高いことを示していると、アシンメトリック・アドバイザーズのシニアストラテジスト、アミール・アンバーザデ氏は指摘した。

リース業や金融業にも投資していただくと、爆上げの可能性が出てきます!

6 配当貴族となってやる!

配当貴族という言葉があります。

年間配当収入が100万円を超える個人投資家を配当貴族というそうです。

現在、コロナ禍により業績が悪化している企業は多く、多くの企業が配当未定としています。

コロナ禍前までの東証一部上場企業の平均配当利回りは、年間2.0%でした。

ということは、平均5,000万円の株式を保有しなければ、年間100万円の配当貴族にはなれません。

ところが、三菱UFJFGは、約5.64%、三菱UFJリースが26円配当なら約5%のセレブ犬です。

つまり、約2,000万円で、年間100万円の配当貴族となることが可能です。

これが日経のセレブ犬投資です。

管理人はなんとかこの二つの株式を集めたいと3月からコツコツと買い増しし、今でも押し目を狙っていますが、最近はなかなか下がらず約定できません。

本日も約定できませんでした。

12:30であれば約定できたと思うとちょっぴり悔しいです。

三菱UFJFG株は、11,800株

三菱UFJリース株は、5,500株

今のところ、我がポンコツ盆栽株の配当は、合計746,400円です。

まだ足りない!

あと253,600円足りない!

ポンコツ盆栽株を損切りしてでも、買い増ししてやります。

7 まとめ

株式投資は、現代の錬金術です。

資産形成に最高最強の投資法だと管理人は信じて疑いません。

ただし、上下の変動は激しく、何年経っても毎日生きた心地がしません。

まあ、株式投資は、このデッドオアアライブが最高にスリリングで、生きている充実感を感じるわけですが、正直疲れます。

本当に疲れます。

そんな心身ボロボロなときに、管理人はダウの犬投資戦略、日経のセレブ犬投資戦略に出会いました。

これほど確実で、安心しながら投資できる方法はないと思いました。

心が平穏です。

まあ、その分日経のセレブ犬投資戦略は、面白くないのが本音です。

でも面白くなくとも、日経のセレブ犬戦略にシフトし、家計金融資産を少しでも増やしていきたいと考えています。

株式投資に関心のある方は、一度ダウの犬、日経のセレブ犬投資戦略を考えて見られてはいかがでしょうか?

なお、株式投資は自己責任ですので、くれぐれもご自身で判断されますようお願いします。

それでは