ようこそ(^o^)丿

お金を貯めることを通じて、人生を豊かに生きるヒントをアツく語る当サイトの管理人「ぱんぱんぱぱ」です。

さて、ついに当ブログの検索流入率は、96%となりました。

うれしいのやら哀しいのやらで、涙が出そうです・・・。

(@_@)

もはや、自称「孤独なブログ」を超え、「はてブ民からは見向きもされないブログ」になりつつあります。

(もちろん例外ありです。(^^ゞ)

これでも昨日は4,000PVを超えているんですが・・・。

検索流入率96%という数字は、はてなブログから去れといわれているようで、とても哀しいですが、ここまで来たら往くところまで往って、検索流入率99%を目指します。

それでは、七顛八倒のた打ち回って更新している狂気の連続117日目の「お金を貯めるWeb時代の歩き方」いってみます。(^o^)丿

テーマはずばり大増税時代が本当にやってくるです。

- 1 給与所得者年収850万円以上は大増税 2020年予定

- 1-1 給与所得者の所得税計算式

- 1-2 所得税増税のポイント

- 2 観光促進税(出国税) 海外渡航1回あたり1,000円

- 3 森林環境税 2024年導入予定 1人500円~1,000円増税

- 4 消費税10% 2019年10月1日決定 1世帯平均60,000円増税

- 5 国民年金保険料、介護保険料

- 6 まとめ

1 給与所得者年収850万円以上は大増税 2020年予定

現在政府与党税制調査会で、議論中ですので予断は許しませんが、年収850万円のラインで決定する方向になりそうです。

ホッとしている方も多いと思います。

12月14日には大綱が発表されます。

所得税改正骨子

1 基礎控除38万円が、48万円に増額

2 給与所得控除の最大控除額を220万円から190万円に引き下げ

3 年収2400万円超えから基礎控除を減らし、年収2500万円以上からは基礎控除なし

4 ただし、22歳以下の子供や介護者のいる世帯は、増税なし(年末調整で還付)

これまで、年収1,000万円以上の人(青天井)は、給与所得控除額が一律220万円まで認められていました。

金持ち優遇税制と批判されてきたので、増税は大いに結構だと思います。

しかし、増税の対象を年収850万円以上に持ってくるのは正直疑問視します。

ここで、簡単に収入(給与)に対する所得税の徴収額をおさらいします。

所得税は、所得税法に基づき、課税される所得金額に対して税率が5%から45%までと定められています。

税を再配分するため、高額所得者の課税率は高く設定しています。

高所得者は、高額納税しているだけで大いに社会貢献してくれています。

所得税は、収入に対して課税するのではなく、必要経費を控除した額に対して、課税されます。

背広や靴は必要経費なのに認めないのはおかしいといったブログを時折見かけますが、国はしっかりと必要経費を認めています。

1-1 給与所得者の所得税計算式

さて、少しの間辛抱してください。<(_ _)>

今回増税の対象となる年収850万円(妻、子供2人(15歳以下))を例にして計算します。

計算には次の4点が必要となります。

A 給与収入額(額面)

B 給与所得控除額(所得税法別表第五)

C 控除額

基礎控除額(38万円)、扶養控除、生命保険料控除、社会保険料控除

D 所得税率(所得税法第89条)

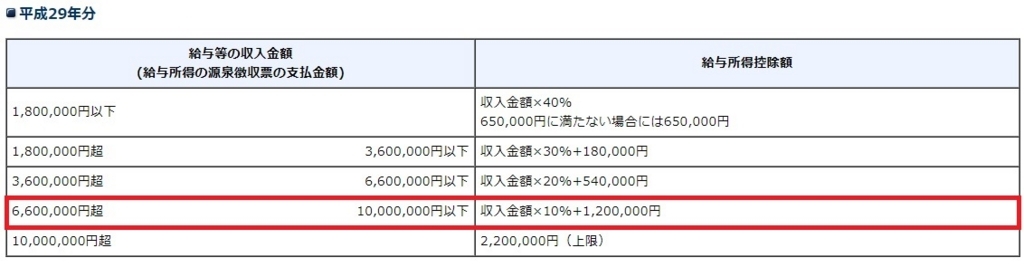

(引用:国税庁HP)

計算式

課税される所得金額=収入(A)-給与所得控除額(B)-控除額(C)

↓

税率決定(5%から45%)

所得税額=課税される所得金額×税率-控除額

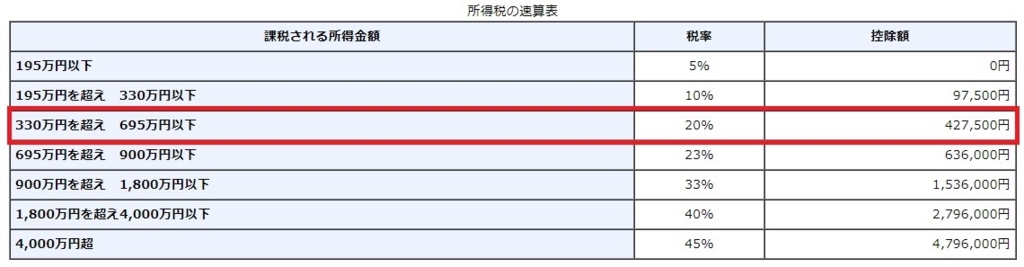

(引用:国税庁HP)

具体例で説明します。もう少しおつき合いください。<(_ _)>

A 給与収入額(額面) 850万円

B 給与所得控除額

6,600,000円超~10,000,000円の範囲に該当するので、850万円×10%+1,200,000円=2,050,000円が給与所得控除額となります。

諸経費としてずい分認められていることがおわかりかと思います。

C 控除額(1,560,000円)

基礎控除額380,000円 これが改正で480,000円に増えます。

扶養控除額380,000円×3人(さまざまなケースで変わります。)

社会保険料には、健康保険料、厚生年金保険料、介護保険料、雇用保険料、労災保険料の5つが含まれていて、標準報酬月額と保険料率で決められ、ものすごく複雑です。ここでは60万円とします。

生命保険料控除40,000円

課税所得額

850万円-(A2,050,000円+B1,560,000円)=4,890,000円

330万円~695万円の範囲内なので、所得税率は20%となります。

所得税率20%の場合は、控除額427,500円が認められているので、差し引きます。

控除後の課税所得額

4,890,000-427,500=4,462,500円

所得税率20%を掛けると所得税額が出ます。

4,462,500円×20%=892,500円

意外に簡単な計算式ですが、よくぞこの計算式を考えたなと感心します。

1-2 所得税増税のポイント

今後何が変わるかというと基礎控除額が10万円上がり、高額給与所得者の給与所得控除額の上限が下がるところがポイントです。

控除額が下がった分に税率を20%以上掛けるので、基礎控除額を上げても高額所得者は増税となるわけです。

基礎控除額が10万円上がるということは、課税所得額が10万円減ることになります。

単純計算で所得税率10%のサラリーマンは1万円所得税が下がって大喜びとなりそうですが、残念ながらそうはなりません。

同時に所得控除額と年金控除額を減額し、相殺します。

年収850万円以下のサラリーマンは、今回の税制改正で増税にも減税にもなりません。

反対に給与所得控除額上限が220万円から190万円に30万円下がるということは、所得税率が20%から30%の人にとっては、6万円~9万円の増税となるということです。

まだ控除額一覧表が公表されていないので何ともいえませんが、高額所得者は15,000円(年収850万円)から33万円の増税(年収3,000万円)となる計算です。

反対に給与所得者でない自営業やフリーランスなど個人事業主の方にとっては、基礎控除が上がる分、減税となります。

つまり、これが働き方改革の姿です。

高額所得者(850万円以上)には増税し、給与所得者以外の納税者は減額するという姿が、多様な働き方に対応する働き方改革ということです。

なお、今回の税制改正は、2020年1月スタートを目指しています。

2 観光促進税(出国税) 海外渡航1回あたり1,000円

突如湧き出た増税案です。

日本から海外に出国する人に対し、1回につき1,000円を徴収して、観光立国に資する財源を確保するそうです。

ほとんど議論が進められないまま決定し、さらに2019年1月1日より3ヶ月で前倒しで導入することが決定されました。

まだ明確な利用目的が決まっていないこと、日本人に限らず日本から出国する外国人にも適用するというから驚きです。

税収はなんと年間410億円の増収を目論んでいます。

イベント業界やマスメディア業界にバブルが訪れるかもしれません。

家族4人で海外旅行に行けば、毎回4,000円の徴収です・・・。

3 森林環境税 2024年導入予定 1人500円~1,000円増税

国土の7割を占める森林が荒れ放題になっていることを鑑み、地方税としてすでに37府県が導入しています。

政府税制調査会では、住民税に1人500円から1,000円を上乗せして課税する方針です。

導入目処は2024年からです。

これには重大な意味があります。

東日本大震災復興のため、2023年度まで復興特別税が、0.315%かけられています。

復興特別税が終わった直後に、森林環境税がかけられる予定です。

国民は課税に慣れているからという安易な発想で導入を進めて欲しくないと思います。

6,200万人に1,000円なら、年間620億円の課税です。

使い方も決まっていません。

以前は炭素税をかけようと国内を二部する大論争となりましたが、絶対多数政権の下では、何も議論されないままどんどん課税強化と規制緩和が進んでいます。

国内の7割近くが反対したIRカジノ推進法もあっという間に可決され、いよいよ民間ギャンブル場が国内でスタートしようとしています。

海外ではカジノは今や斜陽産業となっているにもかかわらずです。

そしてここにもマイナポータルを活用して出入りチェックをしようとしています。

まさに何でもありです。

4 消費税10% 2019年10月1日決定 1世帯平均60,000円増税

二度の延期を踏まえ、2019年10月1日より消費税が8%から10%に上がります。

今回の衆議院選で与党は消費税を上げることを前提に選挙を進め、増収となる5兆円のうち2兆円を子育て支援に使うことを公約としました。

これを新たに2兆円パッケージと名づけ、少子高齢化政策を進めていきます。

なんと、2020年4月から所得を問わず0歳児から2歳児までは、保育料無償となります。

徳政令と同じです。

恒久的財源の確保の疑問と主婦層の幼稚園・保育園利用化を促進してしまい、むしろ本当に困っている親が入れなくなるのではという懸念が高まっています。

今後、少子高齢化により、現役世代が急なスピードで減っていく一方で、高齢者は増えていきます。

社会保険料など、現役世代の負担が既に年々高まりつつある中で、社会保障財源のために所得税や法人税の引上げを行えば、一層現役世代に負担が集中することとなります。

特定の者に負担が集中せず、高齢者を含めて国民全体で広く負担する消費税が、高齢化社会における社会保障の財源にふさわしいと考えられます。

財務省の消費税引き上げの理由は、高齢化社会における社会保障の財源といっています。

少子化についてはまったく触れていません。

我が国を健全財政に持っていくには、消費税は25%にせざるを得ないことがすでに報告されています。

5 国民年金保険料、介護保険料

国民年金保険料は、平成29年度を持って、16,490円で値上げは終了したとされています。

H27 15,590円

H28 16,260円

H29 16,590円

平成30年度以降上げない保証はまったくありません。

国民年金保険料よりもさらに加速度的に上げているのが、実は介護保険料です。

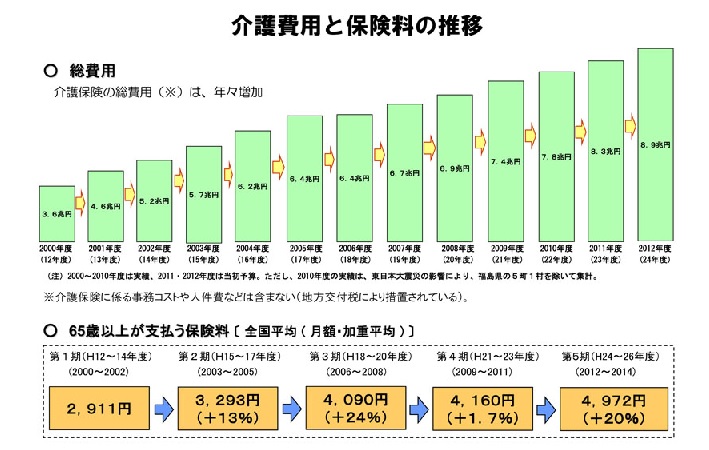

(引用:厚生労働省HP)

2000年度導入の際に50年持つ制度設計したにもかかわらず、すでに約3倍の費用が嵩んでいます。

介護保険制度が始まってまだ17年目ですが、当初の目論見の2,911円がすでに4,972円に上がり、いずれ8,000円(個人当たり毎月)を超えるとされています。

6 まとめ

いかがでしたか。

我が国には、暗澹たる未来しか待っていないのは間違いありません。

今回、富裕層の所得税が上がってざまあみろと思っている人もいるかと思います。

しかし、税金は等しく公平にが原則の中で、取れるものから取っていくのが基本です。

いつ中間層、低所得者層にまで増税するかわかりません。

所得税

観光促進税(出国税)

環境森林税

消費税

そして税金ではありませんが、国民健康保険料、介護保険料・・・

たばこ税、酒税、医療費増税もあります。

暗澹たる未来を切り拓くためには、自分自身に頼るしか方法はありません。

質素倹約、貯金、財テク、副業・・・あらゆる方法を使って、家計防衛をしていかなければ生き延びることさえ困難な時代が目の前に近づいています。

このブログが少しでも、読者の皆さんの生き延びるヒントに役立つことができれば、管理人は本望です。

超絶孤独なはてなブログですが、よろしくお願いします。

それでは