ようこそ(^-^)/

人生を豊かに生きるヒントを考える当サイトの夢見る管理人ぱんぱんぱぱです。

さて、みなさんは年利回り7%の金融商品があったとしたら、飛びつきますか?

マイナス金利で銀行の定期預金が、0.01%の時代です。

ありえない!( ゚Д゚)

◆あったとしても、元本保証じゃない商品じゃないか?

◆そんなインチキな話に怖くて近づけるか!

◆通報!通報!

◆この腐れパチンカス野郎!

本当です!(´Д`)

答えは、JT(日本たばこ産業)(2914)株式の配当利回りです。

JTの今期配当は、154円です!

JTの株価は、2019年9月6日前場2,210円です。

配当利回りは、6.97%です。

通報しないで下さい!(´Д`)

ただし、株価は常に変動するので、値下がりのリスクがあります。

2016年から4年続く地獄のチャートを刮目してください!

( `ー´)ノ刮目

(出典:ヤフーファイナンスHP)

2017年5月31日に二段天井4,243円とつけました。

そこから地獄の暴落が続いています。

ほぼ一本調子に暴落が続いています。

投資している人の心中慮(おもんぱか)ります。

2019年9月6日午前の株価は、2,210円です。

二段天井からの下落率は、-47.91%にもなります。

(出典:ヤフーファイナンスHP)

こんなに配当がいいのなら、運用に四苦八苦しているファンドマネージャーが飛びついて、たちまち株価は上昇するはずです。

現時点でも、国内配当ランキング第4位です!

(´-`).。oOなぜだ?

夢の配当利回り7%の世界に飛び込むには、胆力が必要です。

株式投資には、崖から飛び降りる胆力が必要です。

JTへの株式投資の胆力について、考えてみます。

なお、株式投資は、下落のリスクが常に存在します。

誰も未来を予想できません。

くれぐれも株式投資は、自己責任により行われますようお願いします。

1 年利回り7%達成は極めてむずかしい

年利回りといったって、100万円に7万円つくだけでしょ。

と思われた方は、残念ながら金融リテラシーをもう少し勉強なされた方がいいと思います。

年利回り7%は、投資のメルクマールです。

株式投資家の運用成績の目標であり、プロ中のプロである機関投資家やファンドマネージャーの大きな目標です。

そうたやすく達成できる目標ではありません。

2018年第4四半期(10月から12月)の運用成績が、‐14.8兆円であった国内最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)の通算運用利回りは、通算年3.0%です。

(出典:GPIF)

いかに年7.0%がむずかしいかを語っています。

しかしそれでも運用額が巨額なので、+66.0兆円の運用益を上げています。

ちなみに、ポンコツ盆栽株主の管理人は、2018年はマイナス運用という敗北を喫しました。

幸い2019年は、2月5日には2018年の損失分を取り返すことができました。

2019年の運用成績は、2018年損失分を差し引いた上ですと、とてもじゃないですが7%達成はきびしいです。

2018年、国内株式運用型投資信託商品831本のうちプラス運用は、たった1本です。

株式運用はプラスであることさえ困難な中で、さらに7%運用益となると、夢物語の感があります。

7%の壁は本当に大きいです。

2 年利回り7%の破壊力

2019年9月6日前場のJTの株価は2,210円です。

残念ながら一般NISAの年間最大枠120万円を超えてしまいます。

しかし、そこは世帯という方法を取れば大丈夫です。

夫婦で500株ずつ買えば、しっかりと1,000株購入できます。

しかも配当金154,000円が非課税です。

初期投資は、2,210,000円必要です。

年間154,000円が転がり込んできます。

一般NISAが、恒久制度となれば、10年間JT株を保有していれば、配当金総額はなんと1,540,000円となります!

減配さえなければ、たとえ株価が1,000円に暴落しても、配当金がセーフティネットとなってくれます。

これはいいと、毎年JT株を夫婦で一般NISA枠いっぱいに買ったらどうなるでしょうか?

一般NISA枠は年間最大120万円まで、5年間保有できます。(現状)

(出典:金融庁HP)

株価が2,210円と変わらないことを前提に、毎年夫婦一般枠を使って、500株ずつ合わせて1,000株購入するとします。

6年後には、154,000円×5=年間77万円の配当生活が始まります!

投資した10年間の合計配当額は

1年目 154,000×10

2年目 154,000×9

3年目 154,000×8

4年目 154,000×7

5年目 154,000×6

計 6,160,000円!

1,105万円投資で、10年間で616万円もの配当金が転がり込みます。

なお、このシミュレーションは、一般NISAが恒久制度となること、JT株価が変わらないこと、減配がないことが条件です。

3 複利運用なら破壊的パワー

さらに破壊的な運用方法があります。

配当金でJT株を買い増しします。

それを子供のジュニアNISA枠を使えば非課税です。

子どもが18歳以上であれば、NISA枠は使えないので、素直に20.315%の所得税を払いましょう。

1年目 154,000

2年目 308,000円→100株 計 100株

3年目 462,000円→200株 計 300株

4年目 616,000円→300株 計 600株

5年目 770,000円→400株 計1,000株

6年目 〃 計1,400株

7年目 計1,800株

8年目 計2,200株

9年目 計2,600株

10年目 計3,000株

持ち出しも多少ありますが、10年間で3,000株買い増しができます。

この配当金計が、10年間で、2,002,000円となります。

NISA枠が使えない場合は、1,595,293円の配当金となります。

合わせれば3,000株(6,630,000円)+1,595,293=8,225,293円にも膨れ上がります。

11年目以降は、8,000株保有となり、1,138,144円の配当金が毎年転がり込むこととなります。

もちろんこれはシミュレーション上です。

株価が5年間変わらないこと

配当金が減配されないこと

一般NISAが恒久制度となることが大条件です。

これが7%複利パワーです!

4 減配の可能性は?

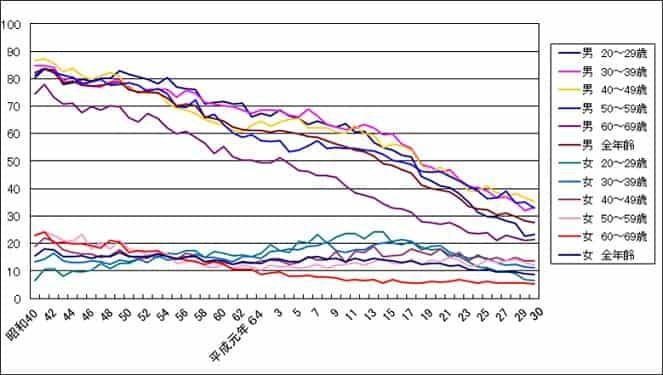

たばこ離れは深刻です。

我が国の喫煙率は、18.79%とついに20%を切りました。

最新たばこ情報|統計情報|成人喫煙率(JT全国喫煙者率調査)

また、健康増進法が2020年4月1日より完全施行となり、完全分煙が一般オフィスはおろか、パチンコ店や規模の大きい飲食店まで適用となります。

また、消費税に伴うたばこの値上げが認可され、さらにたばこ税は2020年まで値上げされることが決定しています。

しかも、満を持して2019年より参入した加熱式たばこプルームテックSの分野でも苦戦しています。

加熱式たばこの販売苦戦、HNB(加熱式たばこ)の1本あたり限界利益の想定以上の低下などを背景に、19年12月期下期から減益に転じ、中期的にも反転のきっかけを見出しづらいとみているもよう。

まるで、絶望的な四面楚歌です。

それでもたばこは嗜好品なので止められない人はたくさんいます。

2019.12期の決算予想です。

売上高 2,170,000百万円

営業利益 518,000百万円

最終利益 360,000百万円

1株利益 202.96円

と超優良企業であることに変わりはありません。

2021年の配当予想も164円の増配予定です。

もっとも当初は172円だったので、8円の減額となります。

増配継続を想定しているが、21年12月期配当予想は従来の172円から164円に引き下げへ。

もし、164円となれば、夢の年利回り7.42%となり、シミュレーションの配当額はもっと増えることとなります。

配当はIRによれば、2012年68円から毎年上げて、2019年は154円にまでなっています。

来期は164円と株主への還元はすごいです。

しかし、気になるのは配当性向です。

2019年154円を配当するための配当性向は、なんと74.6%です。

(出典:JT)

配当性向(%) = 配当金支払総額 ÷ 当期純利益 × 100

配当性向(%) = 1株当たり配当金 ÷ 1株当たり利益(EPS) × 100

純利益の74.6%も株主還元に使っているということは、残りの純利益での研究開発費、設備投資費にしわ寄せが来る可能性も秘めています。

純利益が減れば、配当性向は上がっていくので、そろそろ限界に近付きつつある気がします。

もっとも純資産が、2兆6千億円もあるので、多少の配当性向の高さは、カバーできるという見方もできないことではありません。

5 まとめ

JTの配当金154円は、このマイナス金利の中、光輝いて見えます。

また、毎日のように株価が変動する中、JTの株価がこれ以上下落しなければ、年利回り7%の特権を得ることができます。

ほとんどのファンドマネージャーでさえ実現困難な年利回り7%が簡単に手に入ります。

十分魅力的です。

しかし、問題はいつ下落が止まるのか?

管理人は、過去2回JT株を買う寸前まで行きました。

2018年2月の世界同時株安の際、3,000円を切ったとき

2018年12月のセリングクライマックスの際、2500円を切ったときです。

いずれも様子見しているうちに買いそびれました。

3,000円や2,500円で買っていたら、損失を抱えるところでした。

気づいたら、2,210円まで下がっていました。

( ゚Д゚)( ゚Д゚)( ゚Д゚)

ど・こ・ま・で・下・が・る・?

ついに年利回り7%まで下がってきました。

これ以上下がらないとしたら、配当164円とすれば、2020年は年利回り7.42%となってしまいます!

ありか!

本当に有りなのか!

( `ー´)ノ

なぜファンドマネージャーや証券会社や銀行が買いに向かわないんだ?

どうしても2020年4月1日完全施行となる受動喫煙禁止完全分煙の健康増進法の動きによって、一気に禁煙者が激増したら、配当モデルが崩壊するからではないでしょうか?

みんな魚の目鷹の目で、窺っています。

勝負に出るべきか出ないべきか?

胆力が試されていると思います。

悩みます。

レーティングもよくありません。

当ブログは、個人ブログです。

予想ブログではありませんので、くれぐれも株式投資は自己責任において判断されますようお願いします。

嗚呼!夢の7%配当利回り生活はあこがれです。

でも、妻はゆるしてくれないだろうな。

(´-`).。oO

ブログに愛と真の情報を

それでは

PS

2019年9月6日終値は、2203.5円とさらに下がり、配当利回りは6.99%となりました!