最終更新 2021.11.28 6.20

ようこそ(^^)/

人生を豊かに生きるためには、健康とお金がとても大切と考える当サイトの管理人ぱんぱんぱぱです。

さて、みなさんは富裕層にあこがれませんか?

野村総合研究所では富裕層を「金融資産が1億円以上ある世帯」と定義しています。

いわゆる億り人です。

管理人は強く強くあこがれます。

一億円があったら、金融資産を崩すことなく、生涯暮らしていけます。

配当利回り5%の株式を購入すれば、年間500万円、税引き後398万4,250円の配当が受給できます。

ところが、富裕層となると、そんなみみっちい生き方をしないで、身を持ち崩す人は少なくないそうです。

先祖伝来の土地を売却したり、株が大当たりしたり、宝くじが当たったり、予期せぬ遺産が転がったり・・・人生には不幸だけでなく、幸運が訪れる人もいるようです。

しかし、急にお金が入ると、お金の使い方がわからずに、気が大きくなって、派手に使ってしまい、ついには破たんしてしまうわけです。

ずいぶん昔の話になりますが、元パチンカスの管理人の知り合いにも、パチンコで自殺してしまった人がいます。

退職までコツコツ一生懸命働いて、退職金を手にされました。

我慢していたパチンコを思う存分打って、余生を楽しもうとしたらしいですが、世は爆裂CR機全盛の時代で、たちまちのうちに退職金を使い果たし、失意の中、パチンコ店のトイレで自死してしまいました。

誰もが大金を手にすることがないとも限りません。

特にサラリーマンのほとんどは、退職金を手にします。

大切なことは、見慣れない大金を目の前にしても、決して動揺しない金融リテラシーを持つ必要があります。

野村総合研究所では、正しい金融リテラシーについて、5つの設問に答えるアンケート調査を実施しました。

驚きの結果となりました。

あなたは、全問正解の自信はありますか?

ぜひチャレンジしてみてください。

全問正解となれば、あなたに富裕層の道が開かれているかもしれません。

管理人は少し疑問が湧きましたが、全問正解でした。

ただし、富裕層への道は深く険しく、いまだGOALは見えません。

(´-`).。oO

- 1 野村総合研究所「金融リテラシーに関する5つの質問」

- 2 質問1 100万円を年率2%の利息がつく預金口座に預けいれました。1年後の口座残高をお答えください。(税込み)

- 3 質問2 5年後の口座残高をお選びください。(税込み)1.110万円より多い 2.ちょうど110万円 3.110万円より少ない

- 4 質問3 インフレの時には、生活やサービスに必要な値段全般が上昇する。

- 5 質問4 平均以上の高いリターンのある投資には、平均以上の高いリスクがある。

- 6 質問5 1社の株を買うことは、通常、株式投資信託を買うよりも安全な投資である。

- 7 正解率は?

- 8 まとめ

1 野村総合研究所「金融リテラシーに関する5つの質問」

日本のシンクタンク野村総合研究所では、親が富裕層かどうかで、子の金融リテラシーが大きく左右されるのではないかと考え、アンケート調査を実施しました。

なかなかおもしろい結果となっています。

リンクの結果を見る前に、まずはクイズにチャレンジされてみてください。

質問は、わかりやすくするため、少し改変していますので、ご了承願います。

2 質問1 100万円を年率2%の利息がつく預金口座に預けいれました。1年後の口座残高をお答えください。(税込み)

答えは102万円です。

計算式は、元金+元金×0.02となります。

簡単よ!

と思われたかもしれません。

銀行の利息設定や利息計算はとても複雑です。

単利計算の計算式です。

FV(元利合計)、PV(元金)

I(利息)=PV×r(利率)

3 質問2 5年後の口座残高をお選びください。(税込み)

1.110万円より多い 2.ちょうど110万円 3.110万円より少ない

質問1の続きです。

答えは1の110万円より多いとなります。

少し難しかったかもしれません。

銀行のルールに加えて、複利計算を知らないと、間違うかもしれません。

銀行の定期預金は、何でも複利計算かと思われていると間違います。

銀行によりますが、例としてゆうちょ銀行を取り上げます。

ゆうちょ銀行の定期預金は、2年以下の場合は単利計算、3年以上の場合は、半年複利計算となります。

複利計算式です。

FV(元利合計)、PV(元金)、R(実質金利)、n(年数)

定期預金は、単利計算か複利計算かで、元金合計が変わるので、確認が必要です。

例えば、100万円を金利0.02%で3年間単利と半年複利で運用した場合の元利合計です。

3年単利 利息6,000円

3年複利 利息6,012円

半年複利の方が12円ほどお得です。

まあ、現在はマイナス金利政策なので、0.02%で計算しましたが、実際には0.002%です。

マイナス金利の時代は、単利でも複利でもほとんど差はつきません。

4 質問3 インフレの時には、生活やサービスに必要な値段全般が上昇する。

答えは正しいです。

我が国では、年間2%程度のインフレが生じる政策を進めています。

しかし、バブル崩壊後、長らくデフレが続いたため、経済が回らずインフレが起きていません。

理論上は、インフレが起きると経済が活性化し、企業の業績が良くなり、その結果国民の所得が増えるそうです。

だから、マイナス金利にして、どんどん銀行は企業にお金を貸し出し、企業は低利融資で設備投資し、売り上げを増やし経済を活性化させようとしています。

ですが、我が国が近代国家となり、マイナス金利が導入されたのは史上初です。

当初は劇薬だといわれていましたが、導入は2016年1月29日です。

早くも5年になろうとしています。

いつになったら、マイナス金利を止めてくれるのでしょうか?

国民は疲弊しています。

定期預金利率0.002%なんて、30年前誰が想像できたのでしょうか!

国民の最大の不労所得である銀行定期預金の復活を切に望みます!

5 質問4 平均以上の高いリターンのある投資には、平均以上の高いリスクがある。

答えは、正しいです。

いわゆるハイリスクハイリターンです。

銀行の定期預金は、元本が保証されていますが、金利は現在0.002%です。

100万円を1年間積んでも、わずか20円です。

しかも所得税が合わせて20.315%かかるので、控除後の利息は16円です。

ところが、東証一部上場企業の配当利回りは、平均2.0%です。

100万円分投資したとすると、配当はなんと20,000円です。

配当利回りは、定期預金のなんと1,000倍です!

しかも、もっと高配当の株式銘柄はゴロゴロ存在します。

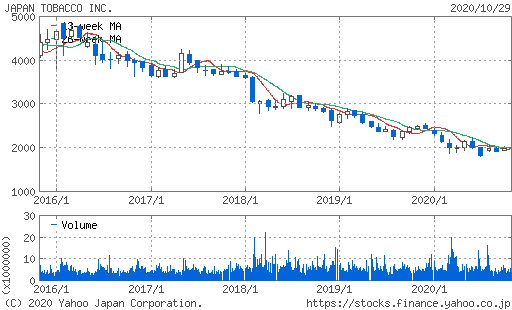

代表的な超高配当は、JT(日本たばこ産業)です。

JT【2914】:リアルタイム株価チャート - Yahoo!ファイナンス

2016年より約5年間、ひたすら下落しています。

2020年10月30日終値1970円です。

配当利回りは、驚異の7.92%です!

しかし、2016年1月に4800円の最高値以降、約5年間ひたすら下落の地獄のチャートです。

最高値で購入した人は、-59.0%と投資額の6割を失っています。

配当欲しさの配当貧乏ともいいます。

配当だけに目を奪われると、痛い目を見ます。(自戒)

6 質問5 1社の株を買うことは、通常、株式投資信託を買うよりも安全な投資である。

答えは微妙です。

野村総合研究所は、間違いを正解としています。

いわゆるポートフォリオ、分散投資が正しいとしていますが、これはあくまでも一般的な正解といえます。

投資のプロ中のプロの世界では、集中投資が正解です。

卵はひとつのカゴに盛れ!が正解です。

あの世界一の株式投資家ウォーレンバフェット氏の株式投資額は約10兆円ともいわれますが、保有株式はわずか47銘柄です。

しかも、ベスト6で、7割を運用しています。

(バークシャー・ハサウェイ社2019年第2四半期(4-6月))

第1位 アップル 23.74%

第2位 バンクオブアメリカ 12.92%

第3位 コカ・コーラ 9.79%

第4位 ウエルズ・ファーゴ 9.32%

第5位 アメリカン・エキスプレス 8.99%

第6位 クラフト・ハインツ 4.86%

7 正解率は?

みなさんの正解率はいかがだったでしょうか?

野村総合研究所の調査結果です。

4つ以上の正解率

親が富裕層の場合

男性 57%

女性 39%

親が富裕層でない場合

男性 36%

女性 20%

こんな簡単な設問なのに、4つ以上当たりの人は、半分にも満たない残念な結果となりました。

しかも、怖ろしいことに親が富裕層の場合と富裕層でない場合は、約20%も正解率が下がっています。

親が富裕層だと、知らず知らずのうちに子供は親の金融リテラシーを学んでいるということがわかります。

もう一度設問のダイジェストです。

1 単利計算

2 複利計算

3 インフレデフレ

4 ハイリスクハイリターン

5 ポートフォリオ分散投資

非富裕層の男性は4割、女性は2割しか4問正解とならないなんて!

アンビリーバブルです!

8 まとめ

管理人が株式投資の世界にうつつを抜かすようになったのは、今は昔、昭和の末期の頃でした。

あれからウン十年が経過しました。

この間、バブル、バブル崩壊、ITミニバブル、ITバブル崩壊、氷河期、リーマンショック、東日本大震災、仮想通貨バブル、そして新型コロナウイルス感染症パンデミックなどさまざまな事件事故がありました。

その都度翻弄されてきました。

(´-`).。oO

うまく立ち回ればとっくの昔に富裕層となっていました。

でも、むしろよく生き抜いてきたなあという安堵感の方が強いです。

金融リテラシーは、知っているからといって勝ち組にはなれるものではありません。

一度の失敗が致命傷になることはいくらでもあります。

たとえば管理人が12年も保有しているソニー株は、いつ売ればいいのか、もはや皆目見当がつきません。

ソニー(株)【6758】:リアルタイム株価チャート - Yahoo!ファイナンス

管理人はリーマンショック直後に2020円で購入しましたが、東日本大震災でなんと700円まで下落し、一時は7割近い損失となりました。

2,000円でやれやれ売りしようと考えていたところ、もたもたして2014年まで地獄の凪のような保有5年が過ぎました。

2015年から突如上がり4,000円となったので今度こそ売ろうと考えていたら、2016年にはまたも2,000円に逆戻りです。

2018年まで怒涛の上昇で、7,000円で今度こそと思っていたら、2018年ブラッククリスマスでまたも4,000円台へ急降下です。

2019年年末ついに8,000円を超えたので、今度こそと思ったら、新型コロナのせいでまたも5,000円台です。

あきらめてぶん投げていたら、2020年10月28日に565円という超爆上げで再び8,000円を超えて、今や買値の4.28倍まで騰がりました。

この12年の間、結果的に売らなかったから今があります。

最近は10,000円説、いや20,000円説さえチラホラネタになっています。

いつ売っても、後々値騰がって後悔しそうで、怖いです。

このまま20,000円超えのテンバガーとなるまで、持っていようかなとも思っています。

まあ、夢です。

そのときは我が32種類の最悪の腐れポンコツ株シャープと合わせて売却したいです。

かくも心が揺れ、株式投資は売却がむずかしいものです。

ただし、少なくとも定期預金よりは夢があることは間違いありません。

最悪失ってもいいお金こそ、ポートフォリオ法で株式投資に振り分けてみてはいかがでしょうか?

狂気と後悔と絶望とわずかな希望が待っています。

たとえ5つの質問に正解できなくとも、親が富裕層でなく、資産を持っていなくとも、富裕層になれるチャンスは、株式投資から始まると管理人は信じています。

最近はアメリカ大統領選も目前に迫り、選挙結果を織り込みつつあります。

また、新型コロナ第二波がいよいよ北半球で始まっています。

こんな状態で、命の次に大切なお金を株式投資に使って大丈夫なの?

答えは誰にもわかりません。

衆議院選挙も近づき、議員のみなさんは、毎日が常在戦場といっておられますが、株式投資の世界も常在戦場です。

話がズレてしまいましたが、株式投資こそが親の出自がなくとも、富裕層となれる可能性が最も高い方法だということをお話しして、本日のブログを終了したいと思います。

くれぐれも株式投資は、自己責任によりご判断ください。

また、余裕資金でチャレンジしてください。

信用でレバレッジをかけ、空売りを仕掛けるなんて、いくら命があっても足りません。

また、本日の設問にひとつも正解ができなかった人は、せめて金融リテラシーを学んでからチャレンジされることをおススメします。

ノリでイケイケは、たしかにアベノミクス最盛期はうまく行っていたかもしれません。

しかし、潮目は変わっています。

ご武運長久を祈念します。

それではまた